Wie definieren Sie

materiellen Wohlstand?

Finanzieller Wohlstand ist einer der fünf Wohlstandsbereiche, die auf I-Bux.Com behandelt werden.

Das sind ...

- die Geldscheine in Ihrer Brieftasche

- Ihr Immobilienbesitz

- Ihr Golddepot

- Ihr Aktienportfolio oder vielleicht auch nur

- Ihre Lohntüte.

Man kann sich diesem Thema von verschiedenen Seiten nähern. Sehen wir uns zunächst einige Beispiele und Statistiken an, um dieses Thema in die rechte Perspektive zu rücken.

Verwaltungs- angestellte - Südeuropa 1200 Euro |  Polizeichef - Indonesien 500 Euro |  Staats- bedienstete - Indien 100 Euro | |

Gouverneur - River Gee 33 Euro |  Sheriff - Texas 2356 Euro |

Justizangestellte - Yemen 110 Euro | |

Supervisor - Bolivien 128 Euro |

... ein bisschen Statistik: |

Falls Sie mehr als 1.712 Euro pro Jahr verdienen, übersteigt Ihr Jahreseinkommen das von 85% der arbeitenden Weltbevölkerung!

Falls Sie über 19.931 Euro im Jahr verdienen, befinden Sie sich bereits bei den obersten zehn Prozent der Verdiener!

Wenn Sie das nächste Mal wieder Geld einnehmen (egal, aus welcher Quelle), sollten Sie also nicht einfach darüber hinweggehen, sondern bewusst dankbar dafür sein!

- Jedes Mal, wenn Sie eine Überweisung erhalten,

- jedes Mal, wenn Sie etwas wegsparen können,

- jedes einzene Mal sollten Sie kurz innehalten und dafür dankbar sein, dass diese Energie in Ihr Leben tritt!

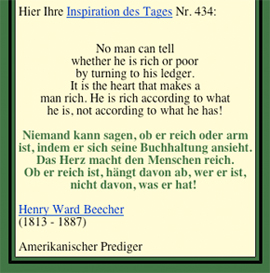

Damit mehr Geld in Ihr Leben fließen kann, müssen Sie sich für das, was Sie bereits haben, dankbar zeigen. Statt sich darüber zu beklagen, dass Sie angeblich so wenig haben (siehe die obigen Beispiele), ist es unumgänglich, dass Sie eine Grundhaltung der ständigen Dankbarkeit entwickeln.

Die obigen Beispiele und Statistiken sollten Ihnen lediglich bewusst machen, dass es Ihnen besser geht als Sie vermutlich angenommen haben.

Doch wie sagte schon Onkel Albert: Alles ist relativ!

So legte die amerikanische Wertpapier- und Börsenaufsichtsbehörde - die Securities & Exchange Commission - im Dezember 2006 zum Beispiel den Mindesteinstiegsbetrag von 2,5 Millionen Dollar fest, um in Hedge Fonds einsteigen zu können.

Nachdem wir das Thema "materieller Wohlstand" nun von zwei extremen Seiten beleuchtet haben, wollen wir uns der praktischen Seite widmen. Damit Sie im Alter keine einschneidenden Abstriche hinnehmen müssen, sollten Sie sich rechtzeitig darüber Gedanken machen, wie viel Geld Sie brauchen werden.

Denn eines ist unbestritten ...

Sie werden bis zum letzten Tag Ihres Erdendaseins Geld brauchen!

Sie brauchen ...

- realistische Erwartungen und

- ein klar umrissenes Anlageziel.

Solange Sie sich auf Vater Staat verlassen oder sich keine klaren finanziellen Ziele gesetzt haben, leben Sie in einem Wolkenkuckucksheim.

Ein Beispiel:

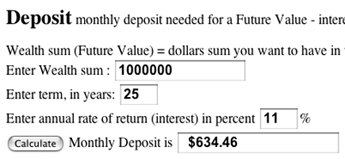

Sie wollen über die nächsten 25 Jahre eine Million ansparen. Dann gehen Sie auf diese Seite von Easysurf.

Dann suchen Sie den Link "Savings Deposit - monthly deposit needed for a Future Value at term - interest compounded monthly" (Spareinlage - Benötigte monatliche Ansparung für Fristwert in der Zukunft bei monatlicher Aufzinsung").

Jetzt erhalten Sie folgendes Eingabeformular:

Falls Sie eine Anlageform haben, die Ihnen im Jahr eine Rendite von 11% bringt (diese gibt es, sehen Sie sich zum Beispiel bei Vanguard um), würden Sie pro Monat 634,46 (Dollar, in diesem Fall) sparen müssen.

Natürlich können Sie mit diesem Online-Rechner die Beträge ermitteln, die auf Ihre spezielle Situation zutreffen.

Wichtig ist jedoch, dass Sie erkennen, dass Ihre Chancen, Ihre finanzielles Ziel auch zu erreichen, umso größer sind, je spezifischer Ihr Ziel ist!

Aber wieviel brauchen Sie nun im Ruhestand pro Monat?

Als Faustregel gilt, dass Sie Ihr Jahreseinkommen zugrunde legen sollten und dieses dann mit 25 multiplizieren.

Sie wollen 50.000 Euro im Jahr?

Dann sollten Sie 1,25 Millionen anpeilen.

Sie wollen 100.000 im Jahr?

Dann sollten Sie 2,5 Millionen ansparen.

Woher stammt die Zahl "25"?

Es ist eine zwar konservative, aber bewährte Faustegel, dass Sie im nicht mehr erwerbsfähigen Alter maximal 4% Ihres Portfolios abziehen sollten. Sie können natürlich auch einen größeren Prozentsatz für Ihre Lebens- und Unterhaltskosten abziehen, aber dann vergrößert sich auch die Chance, dass Ihr Geld vorzeitig zur Neige geht.

Die Vorgehensweise im Einzelnen:

-

a) Rechnen Sie alle Ihre Investitionen zusammen.

b) Multiplizieren Sie diesen Gesamtbetrag mit 0,04. Auf diese Weise ermitteln Sie, wie viel Sie jährlich abziehen können.

c) Addieren Sie jetzt eventuellen Immobilienbesitz dazu, teilen den Wert dieser Immobilien durch die Anzahl der Jahre, die Sie wahrscheinlich noch leben werden.

(Beispiel: Sie gehen davon aus, dass Sie noch 40 Jahre leben werden. Ihr Immobilienbesitz ist 400.000 Euro wert. In diesem Fall wäre der Jahreswert Ihrer Immobilie 10.000 Euro).

d) Falls Sie ein Erbe erwarten, addieren Sie diesen Betrag ebenfalls hinzu.

e) Falls Sie einen Rentenanspruch haben, addieren Sie nun diesen Betrag hinzu.

f) Falls Sie passive Einnahmen haben, addieren Sie diese ebenfalls hinzu.

g) Rechnen Sie nun all diese Einnahmen zusammen (Punkt b) bis f). Jetzt wissen Sie, wie viel Geld Sie an Ihrem Lebensabend zur Verfügung haben.

Sobald Sie diesen Wert ermittelt haben, multiplizieren Sie ihn mit 25.

Das ist der Betrag, den Sie investitionsmäßg anpeilen sollten.

Sie werden sich wahrscheinlich wundern, da der Betrag verhältnismäßig hoch ausfallen dürfe. Aber das Leben ist teuer - und Geld auszugeben ist einfacher als es zu sparen.

Aus diesem Beitrag sollten Sie folgende Lektion mitgenommen haben:

Sie müssen genau wissen, was Sie wollen.

Ermitteln Sie den genauen Betrag, und arbeiten Sie darauf zu.

Setzen Sie sich auch eine Frist!

Nur so ist finanzielle Freiheit erreichbar.